El Banco Central de la República Argentina publicó el informe semestral sobre la actividad de Otros Proveedores No Financieros de Crédito (OPNFC).

Entre los datos sobresalientes del relevamiento, se concluye que aproximadamente 6,1 millones de personas mantienen deudas con entidades de este segmento, por un monto global de 195.000 millones de pesos. Casi la mitad de los individuos, cerca de 2,8 millones, son deudores exclusivos de los OPNFC, es decir, que no accedió al sistema financiero tradicional. El Banco Central estima que esta porción de público acude a este tipo de proveedores al percibir ingresos más bajos e irregulares que el ingreso promedio del cliente del sistema financiero.

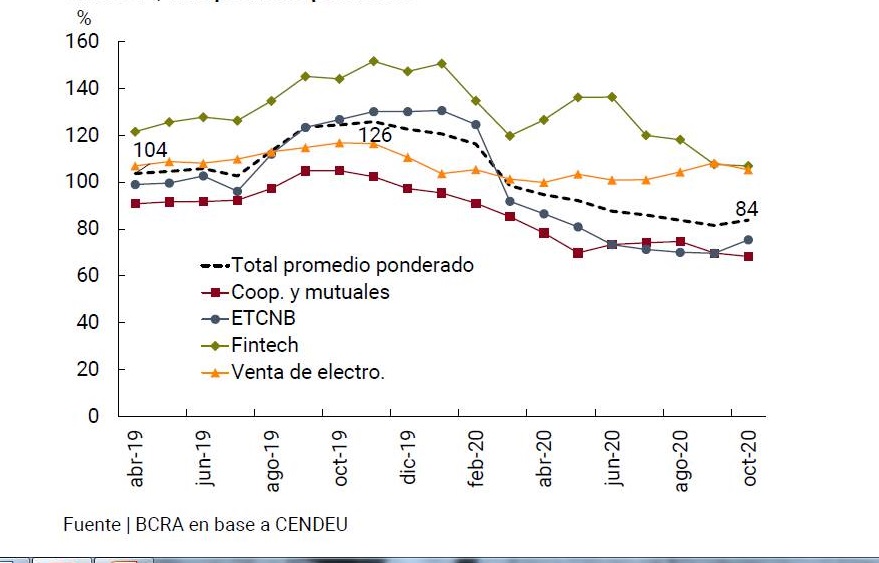

Otro de los elementos que se desprenden del informe, es que a tasa nominal anual promedio se ubicó en 84%, con una caída de 28 puntos porcentuales entre el primer trimestre de 2020 y octubre del mismo año.

TNA Promedio ponderado

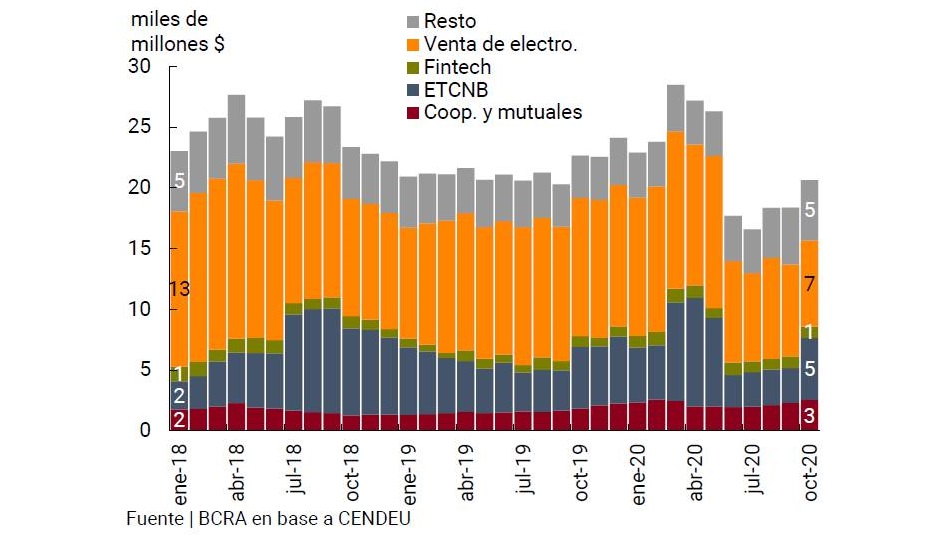

La porción de proveedores no financieros comprende a empresas emisoras de tarjetas de crédito no bancarias (ETCNB), empresas de venta de electrodomésticos, fintechs, con la particularidad que en este semestre analizado se incluyeron a cooperativas y mutuales. Tanto el mismo Banco Central como los expertos consultados por este portal, coinciden en que esta medición no tiene incidencia debido a que se tomaron datos a menos de cien entidades, un porcentaje muy bajo sobre el universo de organizaciones asociativas de crédito. Esto se debe a que cooperativas y mutuales no están obligadas a registrarse en el Banco Central.

Aun así, hay algunos datos llamativos sobre el rol de las instituciones de la economía solidaria, por pocas que sean, que las ubican entre los mejores parámetros entre todos los OPNFC.

Deuda de los OPNFC con el sistema financiero

Se observa que entre enero de 2018 y octubre de 2020 se produjo una reducción del peso de las empresas de venta de electrodomésticos, que perdieron la mitad de su participación. Como contrapartida, se dio un incremento en la participación de cooperativas y mutuales, triplicando su participación.

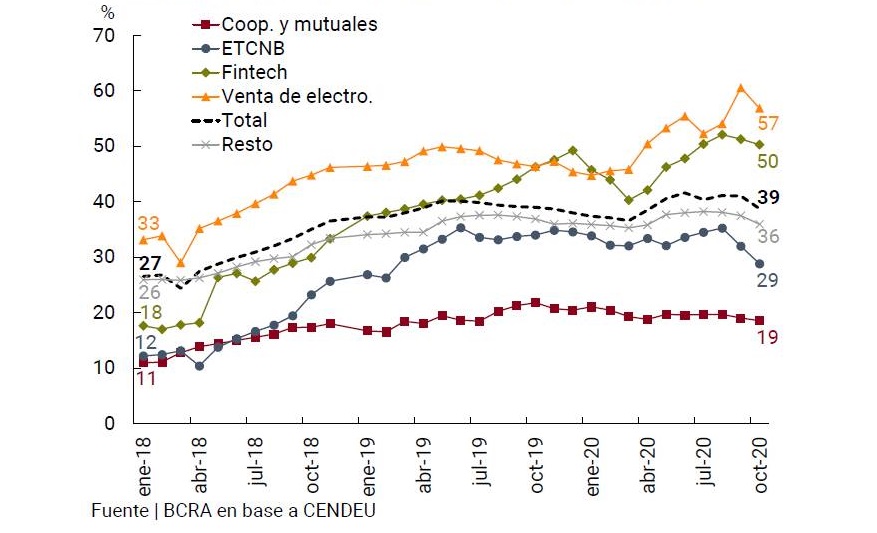

Las fintech y las empresas de ventas de electrodomésticos, presentan el peor desempeño de cartera, con 50,3% y 56,9% en situación irregular a octubre de 2020. En comparación, las entidades asociativas sostienen muy baja irregularidad en su cartera; apenas el 18,6%.

Irregularidad de la cartera de créditos